这是我明天所要做的消费税培训内容,在此不妨与大家分享一下。

对消费者而言,并不需要太过深入了解什么是消费税,未来的日子,只要控制一下消费,消费税实行所带来的影响,还不至于很大。

然而对商家来说,消费税的执行并非大家想象中容易,执行上万一出了什么差错,就得面对关税局的罚款(甚至监刑)。

对于只是协助政府执行代收消费税的任务,如果因为疏忽而遭受罚款,实在是赔了夫人又折兵。

这就是为什么,很多商家一而再,再而三的出席消费税课程的缘故。

当然,消费税所涉及的范围相当广泛,我的分享也不可能全部的涵盖,只能择相关的。

如果你是一名商家,至今仍然还不清楚消费税的运作模式,务必腾出一些时间,慢慢的消化。

每一张图表,我都标上水印,对你们而言视觉上也许有些干扰,基于抄袭之风防不胜防,我唯有这样做,不便之处,深感抱歉。

假设你是一名制造商,你所销售的货品是属于标准税率商品,那么你就得向你的客户征收6%的消费税,你从客户手中所收到的消费税,叫做销项税(Output Tax)。

你从事制造业,你需要一间工厂,工厂会有租金、水电费、维修等等开销,同时你的原料也需要从原料供应商处取得,这一些,你都得付上消费税(如果对方也是消费税注册商家),叫做进项税(Input Tax)。

好啦,政府一再强调,消费税的实行,不会增加商家的成本(关于这一点,我有所保留),因为你可以拿进项税(Input Tax)和销项税(Output Tax)做抵销。

在抵销的过程,如果制造商向客户征收的销项税(Output Tax)多于其成本(原料)或开销(租金、水电费、维修等等)的进项税(Input Tax)时,就必须将此差额上缴关税局。

当制造商向客户征收的销项税(Output Tax)少于其成本(原料)或开销(租金、水电费、维修等等)的进项税(Input Tax)时,可以向关税局索回。

那么,是不是所有的商品或服务,都会有销项税和进项税呢?

是不是所有的进项税都可以索回(Claimable)呢?

这可不一定,得看看其类别,目前共有四大类别:

1. 标准税率;

2. 零税率;

3. 豁免;

4. 不在消费税范围内。

可以发现,这四大类别的销项税与进项税,有所不同。

销项税:

1. 标准税率 – 6%

2. 零税率 – 0%

3. 豁免 – 不必征税

4. 不在消费税范围内 – 忽视

进项税:

1. 标准税率 – 可以索回

2. 零税率 – 可以索回

3. 豁免 – 不可以索回

4. 不在消费税范围内 – 不可以索回

标准税率及零税率供应,是属于应课税供应(Taxable Supply)。

至于豁免和不在消费税范围内的供应,则属于非应课税供应(Non Taxable Supply)。

身为一名制造商,需不需要注册消费税户口,我会先参考下图。

先从最简单的下手,那就是看看制造商的供应有没有被归纳在“消费税范围外”,尤其是第三项,那就是年度应课税营业额有没有低于50万令吉门槛。

上图第一项,非生意供应,比如嗜好,慈善都不在消费税范围内。

那么,反之亦然,要落在消费税范围内,先决条件是 – “生意”。

除了“生意”,当然,还有一些条件。

一名制造商(他是一个人,人的定义很广泛,请参阅 – 消(2): 什么是消费税(Goods and Services Tax,简称GST)?),只要在马来西亚境内,在从事制造(进行生意)的过程当中,提供了应课税产品,那么他就得向其客户征收消费税。

又或者,该名制造商从国外进口商品或服务,他就须为这缴付消费税。

这里涉及到:

1. 向客户征收;

2. 自己被征收。

制造商的年度应课税营业额如果没有低于50万令吉门槛,只要他所生产的产品属于零税率商品,那么他还是能够豁免注册消费税户口。

豁免供应清单,大概如下,最新加入的是黄金或其他贵重金属的投资。

所谓的豁免供应,就是指所供应的商品或服务被豁免向客户征收消费税。

药品本身是属于标准税率的商品,当药品供应商销售药品给医院时,会向医院征收6%的消费税。

由于私人医院的大部分服务被归纳为豁免供应,因此,医院在配药给客户(病人)时,不会向该病人征收消费税。

对消费者来说,使用豁免服务,或购买豁免商品,有一个好处,那就是不必缴付消费税。

对豁免商品或服务供应商来说,这可是一件苦差,因为其采购药品所付的6%消费税(进项税)他不能向关税局索回,无形中变成其成本。

下图为例子,106令吉变成私人医院的成本,而不是100令吉。

好啦,政府之所以会列出那么多豁免商品或服务清单,主要是希望通过不征收消费税而不增加消费者负担。

然而,我对这有所保留。

你认为医院会不趁机调高价钱吗(如果他们具有议价能力,会瞄准消费者毫无招架能力的窘境)?

对一名制造商来说,我看不出他能够被归纳在此类别。

居然不在消费税范围以外,所提供的产品,又不在豁免清单内,制造商就必须朝着“零税率”这个组别探讨。

其实,新加坡,泰国及印尼的零税率清单很简单,就只是:出口商品或服务。

下图是最新零税率供应清单,当然,我只是把比较重要的列出来,如果你想看完整的清单,请到关税局网站查询(参阅 – 零税率供应令(Zero-rated supplies order))。

我们马来西亚,简直好像一条龙那样,要不是这个消费税议题,我都不懂原来市面上有着那么多鱼在卖。

看了看上面的清单,很显然咯,制造商并不在内。

不过,没关系,我还是大概解说一下零税率的运作模式。

任何被归纳为零税率的商品或服务,当消费者在购买时,是要被征收消费税(奇怪,我的会计师说不必哩!且慢,请往下看)。

零税率的商品或服务被归纳为应课税供应(Taxable Supply),因此是需要课税,不过由于税率是零,因此无形中消费者在消费时,并不需要缴付消费税。

跟提供豁免商品或服务的商家做比较,提供零税率商品或服务的商家,在经营的过程中,会比较占优势。

因为所有的进项税(假设没有冻结进项税,参阅 – 消费税 Q&A(4):对商家而言,什么情况下不能索回进项税 (Input Tax)?),都能够索回。

参考下图,生产商在将产品以100令吉卖给批发商或零售商时,征收0%的消费税,也就是说,没有征收消费税。

批发商或零售商在将产品销售给消费者时,也同样是征收0%的消费税,消费者也是无需缴付任何消费税。

下图以一个超级市场做例子,由于鸡蛋是零税率商品,因此当鸡蛋供应商将鸡蛋供应给超级市场时,并没有征收消费税。

当超级市场将鸡蛋再卖给消费者时,同样的也没有征收消费税。

不同的是,超级市场其他方面,比如租金、水电费、文具、机械设备等等的进项税,却可以向关税局索取回扣。

看来,只要应课税供应年度营业额超过50万令吉门槛,制造商都处于标准税率这个范围内。

为什么我们说标准税率,而不直接说6%税率呢?

因此标准税率只是一个类别,6%只是目前暂定的税率,物换星移,这6%是会更换的,也许调高,也许调低。

所谓的标准税率商品或服务,就是在供应(卖)的当儿,须要向客户征收消费税。

供应商向制造商在采购原料时所征收的6%消费税,对制造商来说是进项税。

制造商向批发商在采购时所征收的6%消费税,对制造商来说是销项税。

在现有的制度下,制造商向批发商在采购时征收10%的销售税6%,2015年4月1日后被消费税取代。

下图为例:

生产商将100令吉的产品卖给批发商时,征收6%的消费税后,商品的价格变成106令吉。

由于6令吉的进项税是可以索回的,因此对批发商而言,其成本是100令吉。

假设批发商在增值活动当中增值了25令吉(说白一点,就是想赚25令吉),他会以125令吉然后再加上6%的消费税后,将产品卖给消费者,商品的价格变成132令吉50仙。

批发商的进项税:6令吉

批发商的销项税:7令吉50仙

批发商的销项税多于进项税1令吉50仙,这1令吉50仙须在征税期(稍后会解释什么是征税期)后一个月内缴付给关税局。

一定要注册消费税户口吗?非注册不可吗?

注册有两种形式如下:

任何应课税人士(Taxable Person),只要年度应课税营业额超过50万令吉,将会是强制性注册,也就是说,非注册不可。

关于这个年度应课税营业额,大家要注意一下,它并非单纯的从你的损益表取出的年度生意额,它是由以下这些所组成:

但是,不包括:

下列这种情形,需要注册吗?

哦,原来这样就需要注册了。

居然注册消费税户口这么麻烦,那么我开多多间公司不就行了吗?

下列这种情形,需要注册吗?

我的天,原来这样算的。

年度应课税营业额是以12个月做期限,有着两个方式计算:

1. 过去式;

2. 未来式。

2. 未来式。

下图显示过去式的计算法,应该看的明白吧?

下图显示未来式的计算法,应该看的明白吧?

哎呀,法网恢恢,注册两间独资公司原以为可以避过注册,最后还是被楸出来,唯有注册去。

请问如何注册?

很简单,有两个方法如下:

不管是谁,无论是制造商,还是其他商家,都需要知道消费税的三大基本要素:

1. 价值;

2. 地点;

当中,最简单的就是商品或服务的价值。

在以下的情况下,收到金钱不会被视为是一项交易(对价)。

在2014年消费法令第9条(5),清楚阐明消费税时代,任何的标价都必须包含消费税在内。

因此,制造商在进行标价时,需要谨记这点,否则到时客户不认账,自己就得啃下该原本由客户所承担的消费税了。

一个商品或服务的价值,是对价减去消费税。

对价在这里,简单来说,就是所标的价格。

假设商品的价值是100令吉,那么其对价(标价)就会等于价值加上消费税。

也就是:

= 100 + 6

= 106

= 106

反过来说,如果对价(标价)106令吉,在2014年消费法令第9条(5),清楚阐明所以的标价必须包括消费税。

那么消费税到底是多少钱呢?

就拿对价(标价) * 6/106

= 106 * 6/106

= 6

= 6

下图显示抵价购物 (Trade-in),不包含消费税的计算方式。

下图显示抵价购物 (Trade-in),价格包含消费税的计算方式。

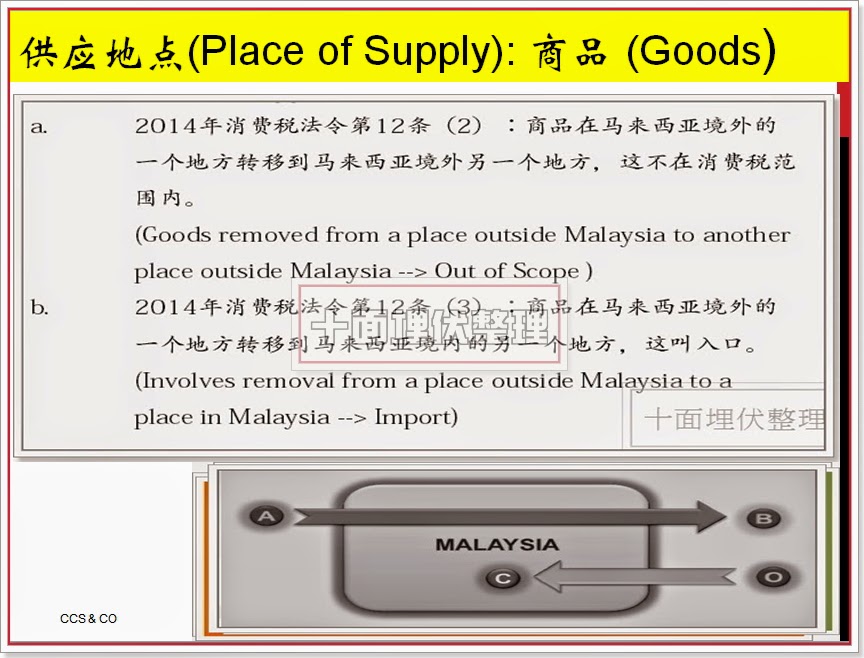

接下来,制造商需要关注的是商品的供应地点。

下图是商品在马来西亚:

1. 要嘛转移到境内另一个地方,叫做本地供应;

2. 要嘛转移到国外,叫做出口。

下图是商品在马来西亚境外(也就是外国):

1. 要嘛转移到马来西亚境外另一个地方,叫做不在消费税范围内;

2. 要嘛转移到马来西亚,叫做入口。

现在,补充一下服务的供应地点。

下图可以看出,主要是先鉴定服务供应商的所在地,即:属国。

1. 如果在马来西亚,算是由马来西亚供应;

2. 如果不在马来西亚,算是由其他国家供应。

如果判断供应商的属国呢?

下图可做参考,关于这,详情请参阅我的旧文章。

制造商还要关注的就是供应时间,下图解释了什么是供应时间。

从供应时间,衍生出:

1. 基本征税的;

2. 实际征税点。

基本征税点就是指该商品或服务必须被征收消费税的时间点。

对商品和服务,有着不同的方式如下图:

下图显示,2016年1月1日,签署合约或订单。

然而2016年1月1日才完成商品的转移或服务的完成,因此这一天的这个基本征税点,成为时间供应。

关税局有一个条规,那就是在基本征税点后的21天内,必须发出税务发票,而开出税务发票当日,被视为时间供应。

很多时候,基本征税点跟并非实际征税点,这取决于税务发票何时开出,还有客户何时付款。

为什么这么麻烦?

年度营业额会决定一名商家的征税期,5百万令吉以下的其征税期是每3个月一次,而5百万以上的则是每个月一次。

什么是征税期?征税期就是多久需要呈报一次予关税局。

为什么要判断基本征税点呢?

因为商家需要知道,该供应落在那一个征税期内,以及什么时候需要呈报。

征税期的下一个月内的最后一天前,必须呈报及缴交消费税(如果销项税多过进项税)。

下图解说了每三个月征税期的呈报及缴税期限。

下图解说了每个月征税期的呈报及缴税期限。

注册后,就依据年度应课税营业额来鉴定征税期究竟是每三个月一次,还是每个月一次。

然后,征税期的下一个月内的最后一天前,必须使用表格03呈报及缴交消费税(如果销项税多过进项税)。

怎样缴付?会不会很麻烦?

关税局提供了多种缴付方式,看起来,还很友善。

居然注册了,小细节暂且搁下。

有一个很重要的事项先得说清楚,那就是税务发票。

在现有的体系下,我们通常只开单开单 (Bill/Invoice),在消费税时代,一旦注册了,你要开的叫税务发票。

开税务发票不是“开单”这么单纯,其要求严格,所要呈现的资料也很多。

下图就是完整版税务发票了,橙色处列明的就是强制性需要包含在税务发票内的资料。

下图这一张税务发票,跟上面那张有点不一样。

上面那张是给100%只供应标准税率商品或服务的商家采用。

至于下面这张,则是给那些同时供应多种类别(标准税率、零税率、豁免)商品或服务的商家采用。

至于简化版税务发票,这是针对饮食和零售业而推出的。

因为他们的客户流动量大,要为每一个客户开出资料齐全的完整版税务发票,是有一定的难度,因此关税局允许商家开出简单一点的简化版税务发票。

在一些特殊情况下,比如烟草农民,由于价格经常波动,再加上供应量起伏不定,因此关税局允许其(烟草农民)客户自己准备自给发票。

最后,还有一种发票,叫做固定税率方案发票。

这个固定税率方案是允许某些特定领域(比如农业),在无法索取进项税 (Input Tax) 的情况下,获得某种形式的补偿或回扣(因为大部分基于没有达到50万令吉门槛而没有注册消费税户口,因此不能享有进项税回扣),以减轻业者的负担。

经批准的农民,将可以统一收取固定税率,暂定2%。

基于农民不能要求进项税回扣,因此农民所收取的固定税率消费税,将无需呈报,也就是该固定税率的消费税会进入农民自己的口袋。

买家可以申请支付给农民的进项税回扣,不过必须要有发票做为证据。

而农民为这开出的发票,就叫做固定税率方案发票。

看到这里,其实可以发现,不管什么行业都好,消费税的点滴都一样的。

其实还有很多很多,我就不写了,不过这些资讯也够宝贵了。

至于针对性的深入一点的,容后又时间再补充。

没有评论:

发表评论